| (TBTC) – Thị trường trái phiếu doanh nghiệp đang phát triển khá ấn tượng nhưng cũng đang lộ diện không ít rủi ro cần phải chế ngự, đặc biệt là trái phiếu phát hành riêng lẻ. Các bên tham gia cần tìm được điểm dừng trong mối quan hệ giữa rủi ro và lợi ích; đồng thời, cùng nhau theo dõi, hoàn thiện để thị trường trái phiếu doanh nghiệp không chạm tới “điểm nổ”, có thể gây đổ vỡ trong 3-5 năm tới. |

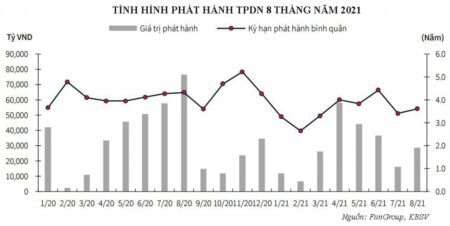

| Thị trường trái phiếu doanh nghiệp đã cho thấy sự phát triển tích cực trong thời gian, đặc biệt việc khung pháp lý liên tục được hoàn thiện, hỗ trợ thị trường tăng chất lượng phát hành. Việc gia tăng nhanh chóng giá trị phát hành, đã cho thấy trái phiếu doanh nghiệp đang ngày càng thể hiện được vai trò của mình khi trở thành kênh huy động vốn trung, dài hạn của doanh nghiệp (DN), chia sẻ bớt gánh nặng cho kênh tín dụng ngân hàng. |

|

|

| Theo ông Nguyễn Hoàng Dương – Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính, Bộ Tài chính, khung pháp lý mới về trái phiếu doanh nghiệp đã có hiệu lực thi hành từ đầu năm 2021, với 3 nghị định quy định về chào bán và giao dịch trái phiếu doanh nghiệp, bao gồm: Nghị định số 153/2020/NĐ-CP, Nghị định số 155/2020/NĐ-CP, Nghị định số 156/2020/NĐ-CP. Kể từ khi triển khai khung pháp lý mới, thị trường trái phiếu doanh nghiệp duy trì đà tăng trưởng và có một số kết quả tích cực. |

|

|

| Trong thời gian qua, cùng với khối lượng phát hành tăng, bước đầu đã có sự dịch chuyển từ phát hành riêng lẻ sang phát hành ra công chúng, đây là tín hiệu tốt trên thị trường trái phiếu doanh nghiệp. Các quy định mới tại Nghị định số 153 có tác động hạn chế các đối tượng nhà đầu tư cá nhân nhỏ lẻ, không có khả năng đánh giá rủi ro đầu tư trái phiếu doanh nghiệp phát hành riêng lẻ, bảo vệ lợi ích của nhà đầu tư này.

Ông Đỗ Ngọc Quỳnh – Tổng Thư ký Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho biết, trong thời gian vừa qua, đặc biệt từ năm 2018 đến nay, sự phát triển của thị trường trái phiếu doanh nghiệp đã đạt được nhiều kết quả tích cực so với quá trình phát triển trước đây và so với tốc độ phát triển trong khu vực. Trong 4 năm trở lại đây, quy mô phát hành trái phiếu doanh nghiệp thành công so với lượng trái phiếu chính phủ phát hành thành công đã cao hơn và ngày càng có chiều hướng tăng trưởng mạnh mẽ hơn. Ông Nguyễn Quang Thuân – Chủ tịch Hội đồng quản trị FiinRatings cũng cho rằng, sức đại chúng của thị trường trái phiếu doanh nghiệp đang lớn dần. Kênh trái phiếu doanh nghiệp giúp DN tiếp cận được vốn cho phát triển trong bối cảnh tác động của đại dịch Covid-19 trong thời gian qua. Tính riêng giá trị phát hành đang lưu hành, số dư trái phiếu khoảng 12% số dư nợ hệ thống ngân hàng, nếu tính phần dư nợ trung và dài hạn thì chiếm khoảng 30%. Điều này chứng tỏ trong nhiều năm qua nếu không có kênh dẫn vốn trái phiếu doanh nghiệp thì nhiều DN có thể đã rơi vào tình thế phá sản, hệ thống ngân hàng cũng nhiều gánh nặng. |

|

|

| Theo Bộ Tài chính, bên cạnh các tác động tích cực giúp các DN huy động vốn cho sản xuất, kinh doanh, thị trường trái phiếu doanh nghiệp riêng lẻ cũng tiềm ẩn một số rủi ro như một số DN nhất là DN bất động sản phát hành trái phiếu với lãi suất cao; chất lượng tài sản đảm bảo của trái phiếu hạn chế (chủ yếu là các dự án đầu tư, tài sản hình thành trong tương lai hoặc cổ phiếu của DN bất động sản); có sự tham gia của nhà đầu tư cá nhân nhỏ, lẻ.

Theo thông tin từ ông Nguyễn Hoàng Dương, trong thời gian qua, theo dữ liệu từ công bố thông tin khi phát hành trái phiếu của các DN, có một số DN có kết quả sản xuất kinh doanh lỗ, một số DN phát hành trái phiếu không có tài sản đảm bảo. Cụ thể trong 8 tháng năm 2021, có 5/177 DN phát hành có kết quả kinh doanh năm liền kề trước năm phát hành lỗ, tuy nhiên trái phiếu của các DN này đều có tài sản bảo đảm hoặc bảo lãnh thanh toán. Đặc biệt hơn, khối lượng trái phiếu không có tài sản đảm bảo chiếm 51% tổng khối lượng phát hành. |

|

Theo ông Nguyễn Quang Thuân, thị trường trái phiếu doanh nghiệp đang có cơ hội phát triển rất lớn nhưng rủi ro cũng nhiều. Đánh giá các chủ thể của thị trường này, ông Nguyễn Quang Thuân cho rằng, DN, tổ chức phát hành hiện đang “vàng thau lẫn lộn”. “Chúng tôi có rà soát và thấy rằng, một số DN có thể phát hành với chi phí vốn lãi suất thấp hơn nhiều so với những DN dự án, do các dự án có tài sản đảm bảo. Tuy nhiên, trong phương pháp luận cơ bản của xếp hạng tín nhiệm cũng như để bảo vệ trái chủ và nhà đầu tư, thì tài sản thế chấp không có giá trị, ngoại trừ trường hợp ngân hàng phát hành riêng lẻ” – ông Thuân nói.

Chuyên gia tài chính – ngân hàng Nguyễn Trí Hiếu cũng cho hay, thực tế thị trường trái phiếu doanh nghiệp cho thấy, rất nhiều trái phiếu được phát hành là của công ty bất động sản và không có tài sản đảm bảo. “Các nhà đầu tư phần lớn là nhà đầu tư cá nhân, ít có khả năng để có thể phân tích các chỉ tiêu tài chính để đảm bảo nhà phát hành có khả năng trả nợ. Chính vì thế, rủi ro rất cao, đặc biệt là trái phiếu của các công ty bất động sản” – TS. Nguyễn Trí Hiếu nói. Cũng theo TS. Nguyễn Trí Hiếu, gần đây có một số trái phiếu được đảm bảo bằng cổ phiếu của nhà phát hành. Khi giá trị cổ phiếu cao, nhà phát hành không có khả năng trả nợ, thì theo lý thuyết, các nhà đầu tư có thể mang cổ phiếu đó bán ra thị trường để thu hồi vốn. Nhưng trên thực tế, trong trường hợp nhà phát hành đã mất khả năng trả nợ, thì khi đó tình hình tài chính của DN đã gặp rủi ro cao và giá cổ phiếu trên sàn cũng đã giảm sâu hoặc không còn giá trị. |

|

| Chuyên gia tài chính ngân hàng Nguyễn Trí Hiếu cũng cho biết, dư luận gần đây rất quan tâm việc lãi suất trái phiếu doanh nghiệp tăng cao và được nhiều người hưởng ứng. Trong đó, có rất nhiều trái phiếu được phát hành là của các công ty bất động sản và không có tài sản đảm bảo. “Vấn đề là làm sao các nhà đầu tư có thể kiểm soát được các nhà phát hành sử dụng vốn đúng mục đích?” – TS. Nguyễn Trí Hiếu đặt băn khoăn.

Nhấn mạnh về rủi ro của nhà đầu tư, TS. Nguyễn Trí Hiếu cho rằng, trong trường hợp nhà phát hành bị vỡ nợ, không có khả năng thanh toán, thì tài sản của DN đó sẽ bị thanh lý và số tiền từ thanh lý sẽ được trả cho các NĐT theo thứ tự ưu tiên. Đầu tiên là đóng thuế, thứ hai là trả lương cho người lao động, thứ ba là thanh toán cho các nhà cung cấp nguyên vật liệu, thứ tư là nợ ngân hàng, thứ năm mới đến các nhà đầu tư trái phiếu và cuối cùng là cổ đông. “Như vậy nhìn ở góc độ rủi ro, trái phiếu có lẽ tốt hơn cổ phiếu một chút, nhưng rủi ro cũng vô cùng cao khi thứ tự ưu tiên bồi thường cũng là gần cuối cùng” – Chuyên gia Nguyễn Trí Hiếu nhấn mạnh. Luật sư Trương Thanh Đức – Giám đốc Công ty Luật ANVI cũng cho biết thêm, cái khó của nhà đầu tư cá nhân, nhà đầu tư không chuyên nghiệp khi mua trái phiếu là: dù đã được kiểm soát kỹ hơn, chặt hơn, điều kiện đảm bảo nhưng vẫn còn bất cân xứng thông tin. “DN phát hành góc độ nào cũng là chuyên nghiệp rồi nhưng sẽ chỉ cung cấp thông tin chừng mực nào đó thôi, không sai, không gian nhưng lại không phản ánh hết mức độ rủi ro” – Luật sư Trương Thanh Đức nói. Với quá trình đảm bảo việc thanh toán, Luật sư Trương Thanh Đức cho hay, nhà đầu tư cá nhân khó xác định trái phiếu doanh nghiệp được bảo lãnh thanh toán hay bảo lãnh phát hành. Ví dụ, khi tư vấn nhân viên ngân hàng chỉ nói bảo lãnh, nhưng nhà đầu tư lại dễ hiểu đó là bảo lãnh thanh toán, trong khi ngân hàng lại chỉ bảo lãnh phát hành. |

|

|

| Bộ Tài chính khuyến nghị, nhà đầu tư cần lưu ý là lãi suất cao sẽ đi kèm với rủi ro cao, do đó phải hết sức thận trọng đánh giá kỹ về các rủi ro trước khi quyết định mua trái phiếu. Không mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ (công ty chứng khoán, ngân hàng thương mại) khi chưa tìm hiểu kỹ về tình hình tài chính của DN phát hành và các điều kiện, điều khoản của trái phiếu. Trái phiếu cần được đánh giá, phân tích trên các khía cạnh về lĩnh vực hoạt động, DN phát hành, tình hình tài chính, mục đích sử dụng vốn, chất lượng tài sản đảm bảo cũng như các điều kiện, điều khoản của trái phiếu.

Nhà đầu tư cũng cần lưu ý việc các tổ chức tín dụng, công ty chứng khoán phân phối trái phiếu doanh nghiệp không có nghĩa là các tổ chức này đảm bảo an toàn cho việc mua trái phiếu. Các tổ chức này chỉ là DN cung cấp dịch vụ, hưởng phí dịch vụ từ DN phát hành mà không chịu trách nhiệm về việc DN có hoàn trả gốc và lãi trái phiếu khi đến hạn hay không. Do vậy, rủi ro của trái phiếu vẫn là rủi ro của DN phát hành. Vì vậy, “tuân thủ pháp luật và nắm rõ thông tin về trái phiếu trước khi đầu tư là cách duy nhất để hạn chế rủi ro cho các nhà đầu tư cá nhân khi tham gia thị trường trái phiếu doanh nghiệp”. Thông tin từ Ủy ban Chứng khoán Nhà nước cho biết, đã có văn bản gửi các công ty chứng khoán nhắc nhở các công ty tuân thủ Nghị định định 153/2020/NĐ-CP. Lãnh đạo Ủy ban Chứng khoán Nhà nước cũng cho biết thêm, cơ quan quản lý sẽ tăng cường giám sát, thanh tra các đơn vị cung cấp dịch vụ trái phiếu doanh nghiệp riêng lẻ. Đồng thời, cơ quan này sẽ xử lý nghiêm theo quy định pháp luật nếu sai phạm, đặc biệt là việc “lách” quy định nhà đầu tư chuyên nghiệp hoặc chào bán trái phiếu sai đối tượng. |

|

| Ông Đỗ Ngọc Quỳnh chia sẻ: “Rõ ràng, để đảm bảo thị trường phát triển lành mạnh, chúng ta cần một sự phát triển đồng bộ ở tất cả cấu phần. Không thể chỉ nói đến vai trò của nhà phát hành, nhà đầu tư hay Chính phủ, mà cần có cả sự đồng bộ của cả các đơn vị trung gian tài chính, cơ sở hạ tầng, hệ thống pháp lý, … Tuy nhiên, chúng ta cần phải cân bằng giữa rủi ro và lợi ích”.

Lợi ích đem lại khi kênh trái phiếu doanh nghiệp mang lại là không thể phủ nhận, nhưng theo ông Đỗ Ngọc Quỳnh, quá trình xây dựng nền tảng nhà đầu tư phụ thuộc vào tính minh bạch của chính DN, hiệu quả hoạt động kinh doanh, sự cam kết, nhất quán trong hành động của DN, thể hiện ra bằng kết quả hoạt động kinh doanh với các nhà đầu tư. Chia sẻ nhanh về một số biện pháp hỗ trợ phòng tránh rủi ro đầu tư trái phiếu doanh nghiệp, Chủ tịch Fiin Ratings Nguyễn Quang Thuân cho rằng, nhà đầu tư cần sử dụng tư vấn chuyên nghiệp, đồng thời cũng phải tự đánh giá rủi ro nếu có khả năng. Ngoài ra, ông Thuân cũng khuyến nghị, nhà đầu tư nên đa dạng hóa kênh đầu tư, như các quỹ trái phiếu, quỹ hưu trí,… |

|

| Còn theo ông Phạm Minh Tuấn – Phó Chủ tịch Hội đồng quản trị Tập đoàn Bamboo Capital Group (BCG), để tham gia thị trường trái phiếu doanh nghiệp, nhà đầu tư cần trả lời câu hỏi “tại sao mình đầu tư nó?”. Trái phiếu mang lại dòng tiền đều đặn và phục vụ mục đích nhất định trong việc cân bằng rủi ro trong danh mục đầu tư của mình. Tuy nhiên, khi đầu tư trái phiếu phải hiểu không phải tất cả các trái phiếu là giống nhau. Nhà đầu tư cần tìm hiểu một thang bậc chuẩn để xếp hạng các DN, từ đó thấy được với mức rủi ro như thế thì lãi suất nhận được có hợp lý không.

TS. Nguyễn Trí Hiếu còn thông tin thêm, gần đây có một số trái phiếu doanh nghiệp được đảm bảo bằng cổ phiếu của các nhà phát hành. Rủi ro của việc này là khi giá trị cổ phiếu ở trên thị trường chứng khoán cao, nhà phát hành không có khả năng trả nợ, thì theo lý thuyết các nhà đầu tư có thể mang cổ phiếu đó bán ra thị trường để thu hồi vốn. Nhưng trên thực tế, nhà phát hành đã mất khả năng trả nợ, thì khi đó tình hình tài chính của DN đang gặp rủi ro cao, giá cổ phiếu trên sàn sẽ giảm sâu hoặc không còn giá trị. “Hãy cẩn thận trong khi các nhà phát hành dùng chính cổ phiếu của họ để bảo đảm cho trái phiếu” – TS. Nguyễn Trí Hiếu nhấn mạnh. |

—————

Thời báo Tài chính (Kinh tế) 14-10-2021: