‘Phong trào’ bùng nợ lan rộng, công ty tài chính thua lỗ, nợ xấu tăng mạnh

(1TG) – Nợ xấu của các công ty tài chính đến nay đã lên đến 8 – 10%, cá biệt có công ty nợ xấu lên đến 20%. Nhiều công ty lâm vào tình trạng khó khăn, thậm chí thua lỗ.

Theo số liệu của Ngân hàng Nhà nước (NHNN), tính đến ngày 31.7.2023, dư nợ cho vay phục vụ đời sống đạt 2,6 triệu tỉ đồng, tăng 2,93% so với cuối năm 2022, chiếm 21,31% dư nợ nền kinh tế.

Nếu so sánh với mức tăng 22% của cả năm 2022, thì con số 2,93% của 7 tháng đầu năm nay là quá khiêm tốn. Số liệu trên cho thấy thị trường cho vay tiêu dùng tại Việt Nam còn rất nhiều tiềm năng phát triển khi nhu cầu vay vốn tiêu dùng của người dân là rất lớn.

Đối với các công ty tài chính tiêu dùng, trong nửa đầu năm 2023, dư nợ cho vay đã giảm đáng kể với mức giảm 5,1% so với cùng kỳ năm 2022 và 10,2% so với thời điểm cuối năm 2022.

Dư nợ cho vay phục vụ nhu cầu đời sống của 16 công ty tài chính là 135.945 tỉ đồng (chiếm khoảng hơn 5% dư nợ cho cho vay phục vụ đời sống). Tuy nhiên, nợ xấu của các công ty tài chính đến nay đã lên đến 8 – 10%, cá biệt có công ty nợ xấu lên đến 20%. Nhiều công ty lâm vào tình trạng khó khăn, thậm chí thua lỗ do phải trích dự phòng rủi ro nợ xấu tăng cao.

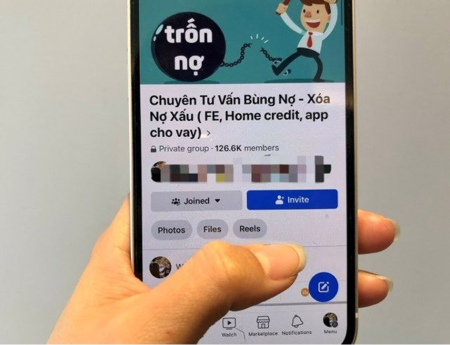

Các hội nhóm “bùng nợ” nở rộ

Một số ví dụ có thể kể đến là trong 6 tháng đầu năm, Công ty cổ phần Tài chính Tín Việt (VietCredit) lỗ 73,6 tỉ đồng, trong khi cùng kỳ năm ngoái lãi 42,5 tỉ đồng; Công ty Tài chính TNHH Ngân hàng Việt Nam Thịnh Vượng SMBC (FE Credit) ghi nhận khoản lỗ sau thuế tới 2.996 tỉ đồng, vượt xa tổng lỗ sau thuế cả năm 2022 là 2.376 tỉ đồng; Công ty Tài chính TNHH MB Shinsei (Mcredit) đạt lợi nhuận sau thuế 328 tỉ đồng, giảm 32% so với cùng kỳ năm 2022…

Đáng chú ý, hiện tượng một số khách hàng mượn những thông tin công ty tài chính bị kiểm tra để tẩy chay, chây ì trả nợ. Thậm chí họ lan truyền xúi giục nhiều người khác cùng “bùng nợ” trên mạng xã hội càng khiến thị trường vay tiêu dùng bị méo mó.

Theo Hiệp hội Ngân hàng Việt Nam, trong bối cảnh kinh tế khó khăn, các công ty tài chính đã triển khai cho vay tiêu dùng đối với những đối tượng dưới chuẩn để đáp ứng nhu cầu tiêu dùng tối thiểu của người lao động nhằm hạn chế và từng bước đẩy lùi tín dụng đen. Tuy nhiên đến nay, hầu như các công ty tài chính đều gặp rất nhiều khó khăn do nợ xấu ngày càng tăng cao.

Theo đó, khách hàng cố tình không trả nợ, người trước khuyên người sau không trả nợ, thậm chí cán bộ công ty đến đòi nợ hoặc nhắc nợ thì bị chống đối, tố cáo; vu khống cán bộ là dùng biện pháp manh động để đòi nợ đến chính quyền.

Tại hội thảo “Gỡ khó cho vay tiêu dùng – đẩy lùi tín dụng đen”, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng cho biết nhiều người lợi dụng việc cơ quan quản lý trấn áp tội phạm tín dụng đen và cố tình quy kết các công ty tài chính tiêu dùng do NHNN cấp phép là tổ chức tín dụng đen nên không trả nợ và thành lập hội bùng nợ trên Zalo, Facebook… nhưng không hề bị xử lý.

“Thực trạng đó dẫn đến nợ xấu của các công ty tài chính tiêu dùng tăng cao. Cán bộ thu hồi nợ nghỉ việc, các công ty tài chính không thể tiếp tục mở rộng cho vay được. Thực tế dự nợ không tăng mà còn giảm so với năm 2022 (giảm trên 60.000 tỉ đồng)”, ông Hùng nói.

Ông Lê Quốc Ninh, Chủ nhiệm Câu lạc bộ Tài chính tiêu dùng cũng cho hay tín dụng tiêu dùng đang trong giai đoạn khó khăn nhất trong vòng hơn 15 năm qua. Con số nợ xấu tăng là rất đáng báo động.

Nguyên nhân của tình trạng này ngoài kinh tế khó khăn, thu nhập của người lao động giảm còn do các công ty tài chính bị đánh đồng với các tổ chức tín dụng đen, khách hàng cố tình bùng nợ; hoạt động gian lận ngày càng tinh vi và gia tăng…

Hội thảo “Gỡ khó cho vay tiêu dùng – đẩy lùi tín dụng đen”

Để các công ty tài chính tiêu dùng vững tâm hoạt động, hạn chế “tín dụng đen” và thực hiện chiến lược tài chính toàn diện quốc gia, Hiệp hội Ngân hàng cho rằng việc nghiên cứu để tìm ra các giải pháp tháo gỡ khó khăn cho các công ty tài chính là hết sức cần thiết.

Ông Ninh cũng mong muốn các chính quyền địa phương hỗ trợ lực lượng thu hồi nợ và nhân sự của các công ty tài chính tiếp cận khách hàng để tìm giải pháp, thay vì có những giải pháp tiêu cực, thậm chí là ngăn cấm như hiện tại. Ngoài ra, cần phối hợp răn đe đối những đối tượng mặc dù có tiền nhưng cố tình chây ì không trả nợ.

“Việc thu hồi nợ của các công ty tài chính tiêu dùng bị hạn chế hơn rất nhiều so với ngân hàng bởi khách hàng không có tài sản đảm bảo. Hoạt động cho vay hoàn toàn dựa vào tín chấp, ý thức trả nợ của khách hàng”, ông Ninh cho biết.

Trả lời báo chí trước đó, Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI cho rằng cơ quan chức năng cần tách bạch hoạt động đòi nợ thuê sai phạm và dịch vụ thu hồi nợ bình thường cũng như cần chuyên nghiệp hóa để quản lý, thay vì cấm. Cần chấp thuận thu hồi nợ như một dịch vụ chính thức, được pháp luật quản lý, để bảo vệ người vay tiền và cả doanh nghiệp cho vay.

“Cần chuyên nghiệp hóa để quản lý, thay vì cấm để xảy ra biến tướng trong hoạt động thu hồi nợ” , luật sư Trương Thanh Đức nói.

Lam Thanh

————-

Một thế giới (Tài chính & Đầu tư) ngày 31-10-2023:

(110/1.135)