Hai mặt tác động khi quyết định kéo dài Thông tư 02

(DN&KD) – Thông tư 02 về cơ cấu nợ và giữ nguyên nhóm nợ đã được chủ trương là sẽ tiếp tục gia hạn, tuy nhiên rủi ro trong quá trình thực thi và nợ xấu vẫn là hiện hữu và là vấn đề lo ngại của giới chuyên gia.

Trong hội nghị ngành về đẩy mạnh tín dụng năm 2024 mới đây, Phó Thống đốc thường trực Đào Minh Tú cho biết Ngân hàng Nhà nước (NHNN) sẽ thực hiện kéo dài thời gian áp dụng Thông tư 02 về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ theo đề xuất của các ngân hàng. Các cơ chế mới sẽ được soạn thảo và ban hành ngay trong quý I/2024.

Kéo dài Thông tư 02 là nguyện vọng của nhiều ngân hàng, đặc biệt trong bối cảnh kinh tế đang phục hồi chậm, nhu cầu tín dụng yếu. Đại diện các ngân hàng cho rằng Thông tư 02 hết hạn sẽ tạo áp lực trả nợ rất lớn cho các doanh nghiệp trong khi đó, việc xử lý nợ xấu lại đang gặp khó khăn.

Theo số liệu mới nhất từ NHNN, tính đến 31/12/2023, đã có gần 188.000 lượt khách hàng được cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ với tổng giá trị nợ gốc và lãi được cơ cấu là trên 183.500 tỷ đồng.

Cụ thể, người đi vay sẽ có thêm thời gian để thực hiện các nghĩa vụ nợ trong khi chờ nền kinh tế phục hồi hoàn toàn vào thời điểm thích hợp. Còn về phía ngân hàng, áp lực lên cả bảng cân đối kế toán và báo cáo kết quả kinh doanh sẽ giảm bớt phần nào, do rủi ro tỷ lệ nợ xấu gia tăng sẽ được chuyển sang đến nửa cuối năm 2024 (thời điểm kết thúc áp dụng theo quy định trước đó).

Tuy nhiên, theo nhận định của nhiều chuyên gia việc tiếp tục áp dụng Thông tư 02 có thể có lợi trước mắt cho người đi vay và cả ngân hàng nhưng cũng tiềm ẩn rủi ro lớn khi nợ xấu (nợ nhóm 3 đến nhóm 5) không được thể hiện một cách chính xác. Với quy định này những con sốtỷ lệ nợ xấu của các ngân hàng sẽ thấp hơn thực tế.

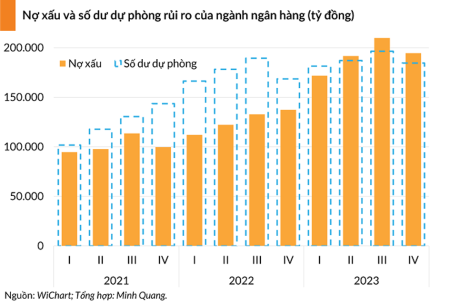

Thống kê của Chứng khoán MB (MBS) cho biết tỷ lệ nợ xấu toàn ngành tăng mạnh từ 1,4% cuối năm 2022 lên 2,1% cuối quý II/2023 nhưng chỉ tăng 0,1 điểm % trong quý III. Theo số liệu thống kê từ báo cáo tài chính của 28 ngân hàng, tỷ lệ nợ xấu vào quý IV đã giảm còn 1,93%, so với 2,25% vào cuối quý III.

Theo MBS, tỷ lệ bao phủ nợ xấu giảm hơn 21% vào cuối tháng 6/2023 so với đầu năm, nhưng chỉ giảm thêm 5,8% trong quý III/2023. Sang quý IV, theo thống kê từ 28 ngân hàng, tỷ lệ này đã nhích nhẹ từ 93% lên gần 94,5%.

MBS đánh giá Thông tư 02 đã giảm áp lực gia tăng nợ xấu đối với các ngân hàng có tỷ trọng cho vay bất động sản (BĐS) cao (như Techcombank, MB, VPBank) trong bối cảnh dòng tiền trả nợ của cả người đi vay và chủ đầu tư dự án đều đang ngưng trệ.

Cùng quan điểm trên, Chứng khoán SSI, các ngân hàng có thể hưởng lợi trong năm 2023 từ Thông tư 02 là những ngân hàng có tỷ lệ cho vay cao đối với chủ đầu tư BĐS như VPBank, Techcombank, MB, TPBank, HDBank…

Tốc độ tăng nợ xấu và sụt giảm tỷ lệ bao phủ đã chậm lại và thậm chí còn đảo chiều trong quý IV.

Nhiều lo ngại khi kéo dài Thông tư 02

Mặc dù vậy, kéo dài quy định này cũng có những điểm lo ngại, đặc biệt ở thời điểm quy định này hết hiệu lực sẽ áp lực lớn về nợ xấu cho hệ thống.

Theo bộ phận phân tích của FIDT, việc kéo dài Thông tư sẽ giúp các ngân hàng trích lập dự phòng rủi ro tín dụng hiệu quả hơn, không ảnh hưởng đột biến đến kết quả kinh doanh do dư địa để các NHTM xử lý nợ xấu hiện tại còn không nhiều cũng như tăng cường và tập trung nguồn lực xử lý cho các khoản nợ xấu còn tồn đọng nhằm ổn định chất lượng tài sản.

Tuy nhiên việc kéo dài Thông tư 02 không nên quá 1 năm, tránh tình trạng nợ xấu tiềm tàng tiếp tục khó kiểm soát và rủi ro đối với hệ thống ngân hàng trở nên nghiêm trọng hơn.

Chuyên gia Cấn Văn Lực, Thành viên Hội đồng Tư vấn Chính sách Tài chính – Tiền tệ Quốc gia, từng đánh giá đây là những quyết sách mạnh, được kỳ vọng giúp ngăn gia tăng nợ xấu nội bảng, tăng khả năng tiếp cận vốn của doanh nghiệp, hỗ trợ thanh khoản, khó khăn của thị trường trái phiếu doanh nghiệp trong năm 2023.

Tuy vậy, ông cũng cảnh báo về rủi ro về nợ xấu khi Thông tư này hết hiệu lực. Khi đó, tình hình sẽ phụ thuộc vào môi trường kinh doanh bên ngoài cũng như sự vận động, linh hoạt, thích ứng của mỗi doanh nghiệp. “Nếu các doanh nghiệp không phục hồi, rủi ro nợ xấu có thể tăng lên sau đó, ảnh hưởng tiêu cực đến cả doanh nghiệp, bên vay và tổ chức tài chính”, ông Lực lưu ý.

Về việc kéo dài Thông tư 02, ông cho rằng là cần thiết, nhất là trong bối cảnh “kinh tế còn khó khăn, doanh nghiệp còn khó khăn, bên vay còn khó khăn” nhưng NHNN cần tính toán về thời gian áp dụng là bao lâu và phụ thuộc vào đà phục hồi của nền kinh tế.

Ở một góc nhìn khác, PGS. TS Nguyễn Hữu Huân từng đánh giá việc áp dụng Thông tư 02 giống như việc “làm mát” một động cơ đang quá nóng bằng cách tắt đồng hồ đo nhiệt độ của nó. “Điều này giúp cho chúng ta có cảm giác là động cơ không còn nóng nữa, vì không biết nhiệt độ của nó là bao nhiêu, nhưng thực tế thì nó vẫn nóng và ngày càng nóng hơn.”, ông cho hay.

Theo ông Huân, ngành ngân hàng nên tập trung vào xử lý nợ xấu một cách đúng nghĩa chứ không phải là che đi con số thực tế. Để giải quyết nợ xấu, có hai vấn đề cần quan tâm là: Dòng tiền trả nợ của doanh nghiệp và thanh lý tài sản đảm bảo.

Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI. (Ảnh: NVCC).

Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI, đánh giá Thông tư 02 có hai tác động trái ngược nhau. Về mặt tích cực, Thông tư 02 giúp doanh nghiệp, khách hàng và nền kinh tế không bị tình trạng nợ xấu, khó khăn, dễ dàng tiếp cận vốn, không bị thu nợ để vay vốn sản xuất kinh doanh; giúp ngân hàng không bị nợ quá hạn cao, chất lượng tài sản kém và bị hạn chế, tạm thời ổn định được hoạt động kinh doanh.

Tuy nhiên, về khía cạnh tiêu cực, những vấn đề như nghiệp vụ, an toàn hệ thống, đánh giá chất lượng ngân hàng có thể trở nên “lệch lạc”.

Theo ông, có thể xây dựng một cơ chế đặc biệt, vẫn với cơ chế như vậy, nhưng phải nhìn rõ nợ xấu bao nhiêu, nợ tốt bao nhiêu, nguy cơ ở đâu, rủi ro như thế nào. Có như thế thì khi đến lúc không còn cơ chế vẫn có thể lường trước được, tránh tạo các cú sốc.

“Cần phải đề phòng, sẵn sàng xử lý những khó khăn, vướng mắc mà chính thuận lợi tạo ra”, ông nói.

Ngoài ra, ông cũng cảnh báo trường hợp các quy định hỗ trợ được gia hạn quá nhiều lần, có thể tạo lâm lý coi thường, ỷ lại.

Theo ông, có nhiều cách khác để hỗ trợ ngân hàng, doanh nghiệp chẳng hạn như cấp vốn, bù lãi suất,… “Nếu cứ bảo cho vay đi, đến khi sau này không thu được nợ, thành nợ xấu, thành hậu quả, sai phạm thì ai chịu trách nhiệm”, ông đặt vấn đề.

Minh Quang

—————

Doanh nghiệp & Kinh doanh (Trang chủ) ngày 22-02-2024:

(293/1.457)