Cần giảm thuế thu nhập cá nhân, xóa giảm trừ ‘cào bằng’

(VNN) – Việc giữ quy định về thuế thu nhập cá nhân sau nhiều năm chưa thay đổi khiến người nộp thuế đã và đang rơi vào tình cảnh thu không đủ chi nhưng vẫn phải đóng thuế.

Lời tòa soạn:

Thuế thu nhập cá nhân hiện nay đã bộc lộ nhiều bất cập. Đó là mức giảm trừ gia cảnh không còn phù hợp với biến động liên tục mặt bằng giá chung, quá nhiều bậc thuế, chưa tính đúng tính đủ với các hộ kinh doanh (nhất là bán hàng online)…

Tuy nhiên, phải đợi đến 2026 Luật Thuế thu nhập cá nhân mới có thể được sửa đổi. Việc sửa đổi lần này đòi hỏi cần có những cải tiến mạnh mẽ hơn nữa, tạo công bằng hơn với người nộp thuế.

Loạt bài Bất cập thuế thu nhập cá nhân do VietNamNet thực hiện góp thêm góc nhìn cho vấn đề luôn được dư luận quan tâm này.

Bất cập từ việc quá nhiều bậc tính thuế TNCN

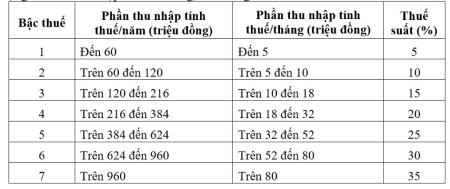

Không chỉ mức giảm trừ gia cảnh, biểu thuế lũy tiến từng phần áp dụng đối với thu nhập từ tiền lương, tiền công cũng bị đánh giá là cần phải sửa đổi. Theo khoản 2 Điều 22 của Luật thuế thu nhập cá nhân (TNCN) thì biểu thuế lũy tiến từng phần gồm 7 bậc với các mức thuế suất từ 5% đến 35%.

Có quan điểm cho rằng, biểu thuế lũy tiến từng phần hiện hành là chưa hợp lý, quá nhiều bậc, giãn cách giữa các bậc quá hẹp, dễ dẫn đến nhảy bậc thuế khi tổng hợp thu nhập vào cuối năm, làm tăng số thuế phải nộp, số lượng phải quyết toán thuế tăng một cách không cần thiết trong khi số thuế phải nộp thêm không nhiều.

Biểu thuế lũy tiến từng phần áp dụng đối với thu nhập từ tiền lương, tiền công.

Thừa nhận vấn đề này khi rà soát Luật Thuế TNCN, Bộ Tài chính cho rằng: Việt Nam có thể nghiên cứu để cắt giảm số bậc từ 7 bậc xuống 5 bậc thuế; cùng với việc xem xét nới rộng khoảng cách thu nhập trong các bậc thuế, đảm bảo điều tiết ở mức cao hơn vào những người có thu nhập ở bậc thuế cao. Thực hiện theo hướng này sẽ góp phần đơn giản hóa, giảm số bậc thuế nhằm tạo thuận lợi cho công tác kê khai, nộp thuế.

Cùng với việc thu hẹp dần số lượng thuế suất, Bộ Tài chính cho rằng có thể xem xét điều chỉnh độ giãn cách giữa các bậc thuế cho phù hợp với những thay đổi gần đây về mức sống dân cư, đồng thời khuyến khích nỗ lực lao động, nâng cao tính cạnh tranh của nền kinh tế trong việc thu hút những chuyên gia, lao động có tay nghề cao của nước ngoài vào làm việc tại Việt Nam, trong bối cảnh cạnh tranh về nguồn nhân lực trên thế giới ngày càng gay gắt, đặc biệt là giữa các nước đang phát triển.

Trong một nghiên cứu của Ngân hàng Thế giới, việc cắt giảm số bậc từ 7 bậc xuống 5 bậc là phù hợp với xu thế thế giới để cải thiện quản lý và tuân thủ thuế. Tuy nhiên, việc điều chỉnh cơ cấu biểu thuế có thể sẽ có những ảnh hưởng đến số thu ngân sách.

Trao đổi với báo chí, ông Nguyễn Văn Được, Tổng giám đốc Công ty Kế toán và Tư vấn thuế Trọng Tín, đánh giá: Biểu thuế với người làm công ăn lương hiện hành có quá nhiều bậc và khoảng cách thu nhập tính thuế ở các bậc sau quá rộng so với các bậc thấp.

Ví dụ, thu nhập tính thuế của bậc thứ nhất từ 0 đến 5 triệu đồng trong khi chênh lệch ở thu nhập tính thuế từ bậc thứ 4 lên tới hàng chục triệu đồng (bậc 4 từ 18-32 triệu đồng, bậc 5 từ 32-52 triệu đồng, bậc 6 từ 52-80 triệu đồng). Ông Được cho đây là bất cập, khiến áp lực thuế vô tình dồn vào nhóm thu nhập phía dưới.

Để đảm bảo duy trì đời sống hiện nay, người dân phải chi tiêu nhiều hơn, đồng nghĩa mức giảm trừ gia cảnh ít nhất phải được nâng lên tương ứng. Ảnh: Anh Nguyễn

Ông Được đề xuất có thể bỏ bớt hai bậc thuế đầu hoặc gộp ba bậc thuế đầu tiên làm một. Việc thiết kế bậc thuế mới cần tiến hành theo cách nới rộng khoảng cách giữa các bậc thấp và thu hẹp khoảng cách ở các bậc cao. Ví dụ, việc thu hẹp khoảng cách ở bậc về sau, số người có thu nhập cao “nhảy bậc” sẽ nhiều hơn, qua đó, đóng góp nhiều hơn vào ngân sách.

Điều này sẽ có lợi cho phần đông người có thu nhập trung bình, khá và giúp phân phối lại thu nhập.

Nên sửa các bất cập thế nào?

Theo kế hoạch, phải tới cuối năm 2025, Chính phủ mới trình Quốc hội dự thảo sửa đổi Luật Thuế TNCN và nếu năm 2026 được thông qua, dự kiến đến năm 2027 mới có hiệu lực. Điều này cũng có nghĩa, người nộp thuế TNCN sẽ phải chờ đến hơn 2 năm nữa nếu những đề xuất sửa đổi được thông qua theo lộ trình này.

Chia sẻ với PV. VietNamNet, Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI, cho rằng, những bất cập của sắc thuế liên quan đến đời sống người dân, khiến họ bức xúc cần sớm thực hiện, càng nhanh càng tốt. Đáng lẽ phải xem xét từ mấy năm rồi chứ không thể chờ theo chương trình sửa đổi luật đến năm 2026 mới thực hiện.

Theo luật sư, Luật thuế TNCN cần phải sửa tổng thể những điểm cơ bản nhất để tránh chuyện vừa sửa xong đã lạc hậu.

“Chẳng hạn như mức giảm trừ gia cảnh, không phải mức cao mức thấp, khi khoán hay ‘vơ đũa cả nắm’, vì mặt bằng thu nhập, tính chất, đặc điểm của từng người, từng địa bàn khác nhau. Hiện công nghệ quản lý từng đồng, đầu ra đầu vào, điện tử hóa, hóa đơn chứng từ đều có… cần thúc đẩy, làm nghiêm túc, hướng tới chứng từ như doanh nghiệp, khấu trừ từng thứ một.

Cần phải sửa Luật Thuế TNCN cho đúng nguyên tắc, bởi bản chất của thuế là doanh thu trừ chi phí và có thu nhập là phải nộp thuế. Do đó, những chi tiêu của bản thân người nộp thuế và người trong gia đình như tiền học của con, tiền khám chữa bệnh, tiền mua nhà, xây nhà, thuê nhà… phải được quy định cụ thể trong luật được khấu trừ trước khi tính thuế TNCN như thế nào”, ông Đức đề xuất cải tổ mạnh mẽ cách tính thuế TNCN.

Đồng thời, vị luật sư cho rằng, cần giảm bậc thuế và mức thuế suất xuống thấp. Chẳng hạn, thuế suất bậc 1 giảm xuống thấp nhất, có thể chỉ là 1-2% hay 5%; thuế suất của bậc cao nhất không phải là 35% nữa mà chỉ mức 20-25%.

Đồng quan điểm, PGS.TS Đinh Trọng Thịnh, chuyên gia kinh tế, cũng cho rằng, biểu thuế quá nhiều mức, cần xem lại để giảm bớt bậc thuế.

Theo ông, chỉ nên để 4 hoặc 5 bậc và khoảng cách giữa các bậc thuế cũng nên giãn ra, mức thuế suất phải thay đổi thấp đi để phù hợp xu hướng chung. Mức thuế suất ở bậc cao nhất đang là 35% – mức rất cao so với các nước trong khu vực và trên thế giới; cần xem lại cho phù hợp.

“Mức giảm trừ gia cảnh phải phụ thuộc mức sống chung; thu nhập cao mức sống càng tăng lên theo thời gian, phải tính toán trên cơ sở bù trừ, chứ không thể đợi lạm phát mấy chục phần trăm mới bù trừ là không được. Cơ quan thuế cần tính toán việc lấy mức sống bình quân hiện nay để tính toán, có thể lấy một mức sống ở Hà Nội, TP.HCM… hay tùy theo lương tối thiểu vùng.

Cần thiết phải nâng mức giảm trừ gia cảnh cho cả người nộp thuế và người phụ thuộc. Còn nâng lên mức bao nhiêu thì Bộ Tài chính và Bộ LĐ-TB&XH phải cùng họp bàn và quyết mức hợp lý”, ông Thịnh góp ý.

Liên quan đến việc có nên cho phép người dân được khấu trừ các loại chi phí hóa đơn trong tính thuế TNCN hay không, ông Thịnh nhận xét, việc khấu trừ này là một trong những vấn đề phức tạp vì việc lấy hóa đơn chưa đi vào nề nếp. Có thể phải một thời gian nữa mới tính đến chuyện có thể khấu trừ theo chi phí thực tế.

Theo lộ trình sửa Luật thuế TNCN hiện nay, ông Thịnh cho rằng, càng chờ đợi thêm thì người dân còn phải chịu thiệt.

Nguyễn Lê

—————

Vietnamnet (Tài chính) ngày 27-3-2024:

https://vietnamnet.vn/can-giam-thue-thu-nhap-ca-nhan-xoa-giam-tru-cao-bang-2261058.html

(310/1.562)