(VNF) – Sắp tới, các ngân hàng có nợ xấu trên 3% có thể sẽ không được mua trái phiếu doanh nghiệp (TPDN).

Ngân hàng có nợ xấu trên 3% sẽ không được mua trái phiếu doanh nghiệp?

Mới đây, Ngân hàng Nhà nước (NHNN) đang lấy ý kiến dự thảo thông tư quy định việc mua, bán trái phiếu doanh nghiệp (TPDN) của các tổ chức tín dụng (TCTD) với quy định chặt chẽ hơn.

Đáng chú ý, trong dự thảo, NHNN đưa ra một quy định đó là ngân hàng thương mại (NHTM) chỉ được mua TPDN khi có tỷ lệ nợ xấu dưới 3% theo báo cáo tài chính đã được kiểm toán tại năm trước liền kề; trừ trường hợp mua theo phương án cơ cấu lại được cấp có thẩm quyền phê duyệt theo quy định.

Quy định này cho thấy nỗi lo lắng của NHNN về tình trạng nợ xấu, về sự an toàn của hệ thống ngân hàng. Nhìn vào báo cáo tài chính (BCTC) các ngân hàng năm 2019 dễ dàng nhận ra tỷ lệ nợ xấu đã giảm.

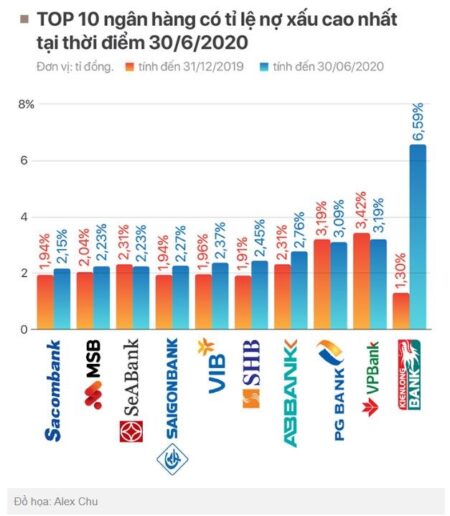

Tính đến 30/6/2020, KienLongBank là nhà băng có tỷ lệ nợ xấu ở mức 6,59%.

Theo thống kê của Công ty Cổ phần Chứng khoán Ngân hàng BIDV (BSC), trung bình tỷ lệ nợ xấu/tổng dư nợ toàn ngành ngân hàng năm 2019 đã giảm xuống còn 1,4% (năm 2018 là 1,7%). Chỉ còn một số ngân hàng tỷ lệ nợ xấu trên 3% gồm PGBank (3,19%); VPBank (3,42%). Giảm nợ xấu giúp các ngân hàng giảm được chi phí trích lập dự phòng, từ đó cải thiện lợi nhuận. Do đó, nợ xấu dường như không còn là “ám ảnh” của nhiều NHTM.

Tuy nhiên, niềm vui chưa được bao lâu thì bước sang năm tài chính 2020, dịch Covid-19 bùng phát khiến nền kinh tế thế giới lao đao và Việt Nam cũng không ngoại lệ. Các ngân hàng và chuyên gia nhận định năm 2020 sẽ là năm lợi nhuận của ngành sụt giảm và còn đối mặt với nợ xấu tăng cao do khách hàng khó khăn.

Kết quả, 6 tháng đầu năm 2020, nhiều ngân hàng báo lãi giảm, nợ xấu tăng vọt. Đáng chú ý, Kienlongbank là ngân hàng có tỉ lệ nợ xấu cao nhất, ở mức 6,59%. Trong đó, số dư nợ xấu nội bảng của ngân hàng này đã tăng vọt lên 2.249 tỷ đồng, gấp 5,5 lần cuối năm trước.

Ngoài Kienlongbank, hai ngân hàng khác cũng có tỉ lệ nợ xấu trên mức 3% là VPBank với 3,19% và PG Bank với 3,09%. Bên cạnh đó, nhiều ngân hàng ghi nhận tỷ lệ nợ xấu tăng xấp xỉ 3% như ABBank từ 2,31% lên 2,76%; SHB từ 1,91% lên 2,45%.

Nguồn: kinhtetieudung.phapluatxahoi.vn

Mới đây, các ngân hàng tiếp tục lần lượt công bố BCTC hợp nhất quý 3/2020 với kết quả kinh doanh trái chiều. Ngoài những ngân hàng tăng tốc phục hồi mạnh trở lại vẫn có một số ghi nhận lợi nhuận giảm so cùng kì năm trước. Bên cạnh đó, nợ xấu cũng tăng đáng kể so với đầu năm.

Chẳng hạn 9 tháng đầu năm 2020, KienLongBank tiếp tục ghi nhận tổng nợ xấu tăng gấp 6,5 lần đầu năm, lên mức 2.241 tỷ đồng. Do đó, kéo theo tỷ lệ nợ xấu tăng lên 6,63%.

Thực tế, dự thảo này sẽ khiến chất lượng tín dụng, tình hình nợ xấu, sức khỏe của ngân hàng được nhìn nhận thực chất hơn.

Ngân hàng không được quyền huy động vốn theo hình thức phát hành trái phiếu

Theo báo cáo thị trường trái phiếu doanh nghiệp do SSI thực hiện, tổng giá trị phát hành trái phiếu 6 tháng đầu năm 2020 đạt 171.500 tỷ đồng, tăng 61,3% so với cùng kỳ năm trước và tương đương 60% giá trị phát hành năm 2019. 70% chủ thể phát hành chính là các ngân hàng và công ty bất động sản.

Báo cáo SSI chỉ ra người mua chính các trái phiếu địa ốc là ngân hàng, chiếm 40% tổng lượng phát hành. Ngân hàng thương mại (NHTM) chiếm tỷ trọng 27,6% tổng lượng phát hành với 47.300 tỷ đồng, trong đó BIDV dẫn đầu với 15.168 tỷ đồng, chiếm 32% tổng giá trị trái phiếu do các nhà băng phát hành. So với bất động sản, trái phiếu ngân hàng có kỳ hạn dài hơn và lãi suất bình quân thấp hơn. Trong quý II/2020, kỳ hạn bình quân 4,55 năm với lãi suất 6,68%.

Theo số liệu từ Sở Giao dịch Chứng khoán Hà Nội (HNX), tính riêng trong tháng 9/2020, tổng giá trị trái phiếu doanh nghiệp phát hành riêng lẻ chỉ đạt 10.905 tỷ đồng, giảm 75% so với tháng 8/2020 . Tuy nhiên, tổng giá trị phát hành của các TCTD vẫn đứng đầu, đạt 8.490 tỷ đồng, chiếm 77,85% tổng giá trị phát hành trái phiếu, song con số này đã giảm tới 42% so với tháng 8.

Sự sụt giảm mạnh của giá trị trái phiếu doanh nghiệp trong tháng 9 là điều đã được dự báo từ trước khi các quy định mới về siết chặt hoạt động phát hành trái phiếu được quy định tại Nghị định số 81/2020/NĐ-CP có hiệu lực từ 01/9/2020.

Như vậy, 9 tháng đầu năm 2020, thị trường trái phiếu Việt Nam có 1.089 đợt phát hành với giá trị phát hành đạt 290.308 tỷ đồng. Trong đó, các TCTD đứng đầu nhóm phát hành với 78.486 tỷ đồng sau 9 tháng năm 2020.

LS Trương Thanh Đức từng chia sẻ với báo chí: “Ngân hàng không được quyền huy động vốn theo hình thức phát hành trái phiếu, vì như vậy là trùng lặp với chức năng hiện có của ngân hàng, đó là: huy động vốn và cho vay.

Việc các ngân hàng đứng ra phát hành trái phiếu để huy động vốn là đang gánh cả hai vai, vai chính là một ngân hàng nhưng đồng thời lại lấy vai của doanh nghiệp. Điều này rất không ổn.

Đáng lưu ý, nếu ngân hàng đứng ra phát hành trái phiếu để huy động vốn cho doanh nghiệp sân sau vay lại, hoặc chỉ là thao tác mua đi bán lại để hưởng lợi sẽ dẫn tới nhiều rủi ro, thậm chí có thể làm méo mó thị trường trái phiếu, làm sai lệch bản chất của nền kinh tế thị trường.”

NHNN vừa công bố dự thảo thông tư quy định việc mua, bán TPDN của tổ chức tín dụng, chi nhánh, ngân hàng nước ngoài với nhiều qui định mới đáng chú ý.

Cụ thể, NHNN dự thảo quy định NHTM chỉ được mua trái phiếu doanh nghiệp khi có tỉ lệ nợ xấu dưới 3% theo báo cáo tài chính đã được kiểm toán tại năm trước liền kề; trừ trường hợp mua theo phương án cơ cấu lại được cấp có thẩm quyền phê duyệt theo quy định.

Ngoài ra, NHTM không được mua trái phiếu (bao gồm mua từ phát hành lần đầu và mua lại từ các tổ chức, cá nhân khác) của doanh nghiệp phát hành có phát sinh nợ xấu tại tổ chức tín dụng mua và tại tổ chức tín dụng khác trong vòng 12 tháng gần nhất tính đến thời điểm quyết định mua.

Bên cạnh đó, Dự thảo thông tư mới cũng quy định NHTM không được mua TPDN phát hành trong đó có mục đích để cơ cấu lại các khoản nợ (đảo nợ) của chính doanh nghiệp phát hành.

Đặc biệt, ngân hàng thương mại sẽ không được mua trái phiếu doanh nghiệp có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác.

Hà Phương (t/h)

—————————

VietnamFinance (Tài chính – NH) 27-10-2020:

https://vnfinance.vn/ngan-hang-co-ty-le-no-xau-cao-bi-siet-mua-trai-phieu-doanh-nghiep-11931.html

(150/1.329)