(VNE) – Trái phiếu doanh nghiệp lãi suất cao xưa nay vốn dĩ được xem như “miếng phô mai ngon chỉ có trong những cái bẫy chuột”. Nhắc đến mua trái phiếu doanh nghiệp, đa phần đều lên tiếng cảnh báo nhà đầu tư cá nhân phải cẩn trọng rủi ro, tránh xa kẻo tiền mất tật mang.

Trong bối cảnh đại dịch Covid-19 vùi dập nền kinh tế, hoạt động sản xuất đình trệ bế tắc, lãi suất tiền gửi rơi về mức thấp, đầu tư chứng khoán và bất động sản đối diện nhiều rủi ro thì trái phiếu doanh nghiệp đã trở thành “miếng phô mai ngon” cho những nhà đầu tư khéo chọn. Đã có nhiều nhà đầu tư thắng đậm nhờ kịp thời đổ tiền vào trái phiếu doanh nghiệp.

Chị Hà Mai, một nhà đầu tư chuyên nghiệp tại Hà Nội cho hay, tổng tài sản của chị đến cuối năm 2020 rơi vào khoảng trên dưới 10 tỷ đồng. Thông thường, danh mục đầu tư của chị phân bổ 40% vào bất động sản, 30% vào cổ phiếu và 30% còn lại gửi ngân hàng đảm bảo sinh lợi an toàn. Tuy nhiên, đến đầu năm 2021, lãi suất tiền gửi đã giảm đáng kể, rơi về mức 4% cho kỳ hạn 12 tháng, đúng lúc giá bất động sản đạt đỉnh, chị bán đất và rút toàn bộ tiền từ ngân hàng, chuyển sang đầu tư trái phiếu. Lô trái phiếuđầu tiên chị mua của một doanh nghiệp bất động sản, lãi suất 10%, gấp 2 lần so với số lãi chị gửi ngân hàng.Đến tháng 7/2021, khi thị trường chứng khoán chịu áp lực điều chỉnh mạnh, nhận diện đã đến lúc không phải cứ mua cổ phiếu là thắng, chị lại rút 20% số tiền đầu tư chứng khoán chuyển sang mua trái phiếu, chỉ để khoảng 10% để lướt sóng, đầu cơ. “Với khoảng 8 tỷ mua trái phiếu lãi suất trung bình 10%, mỗitháng tôi thu về 60-70 triệu tiền lãi. Nếu thị trường không có gì thay đổi, từ nay đến cuối năm tôi có thể thu lãi gần 1 tỷ đồng từ đầu tư trái phiếu. Đây là con số may mắn trong bối cảnh dịch bệnh khó khăn, nhiều kênh đầu tư như bất động sản, vàng và chứng khoán đang có dấu hiệu khó nhằn”, chị Mai nói.Không riêng gì chị Mai, nhiều nhà đầu tư cá nhân trên thị trường cũng “vớ bẫm” nhờ quyết định chuyển hướng đầu tư sang trái phiếu. Anh Đức Hiếu, sinh sống tại quận Đống Đa, Hà Nội, cho hay, với số vốn gần 5 tỷ đồng trong tay, anh loay hoay tìm kênh đầu tư thay thế ngân hàng. Thời gian đầu, anh được nhiều bạn bè, người thân giới thiệu mua bitcoin, crypto với lời mời hấp dẫn lãi cao hơn cả đầu tư chứng khoán. Tuy nhiên, đúng lúc đó, thị trường chứng kiến cú sập của hàng loạt trang tiền ảo khiến anh sợ hãi và quyết định chuyển sang đầu tư trái phiếu trên cơ sở được các nhân viên ngân hàng giới thiệu, tư vấn.“Toàn bộ số cổ phiếu tôi mua đều được ngân hàng bảo lãnh. Với lãi suất 9%, tiền lãi nhận về một năm là gần 500 triệu đồng, cao gấp đôi lãi ngân hàng mà không nhiều rủi ro về pháp lý như bitcoin, các loại tiền ảo…”, anh Hiếu nói.

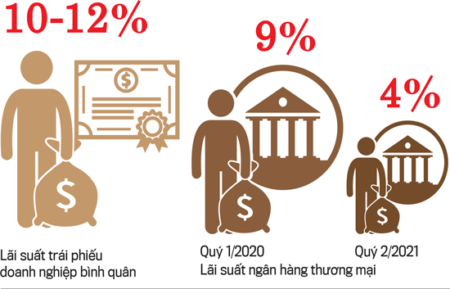

Động lực cho trái phiếu doanh nghiệp trở thành kênh sinh lời hấp dẫn cho nhiều nhà đầu tư cá nhân chính là khoảng cách lãi suất ngày càng bỏ xa so với tiền gửi ngân hàng. Trong khi lãi suất trái phiếu doanh nghiệp bình quân luôn neo đậu ở mức 10-12% trong suốt giai đoạn 2019- quý 2/2021 thì lãi suất tiền gửi bình quân 12 tháng của 4 ngân hàng thương mại lao dốc khá mạnh từ hơn 9% trong quý 1/2020 về còn hơn 4% trong quý 2/2021.

Bên cạnh lãi suất cao, hành lang pháp lý cho trái phiếu doanh nghiệp ngày càng thông thoáng hơn, vừa minh bạch thông tin giảm thiểu rủi ro cho nhà đầu tư cá nhân, mang lại cơ hội sinh lời hấp dẫn, vừa trở thành cứu cánh cho doanh nghiệp trong bối cảnh áp lực tín dụng đè trĩu vai hệ thống ngân hàng.

Ông Nguyễn Hoàng Dương, Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính, Bộ Tài chính cho rằng, từ khi Chính phủ ban hành Nghị định 163, Sở Giao dịch chứng khoán Hà Nội đã thiết lập cổng thông tin trái phiếu doanh nghiệp, thông qua cổng này nhà đầu tư có thể khai thác thông tin thị trường trái phiếu doanh nghiệp.

Luật Chứng khoán năm 2020 cũng cụ thể hóa việc tổ chức phát hành ra công chúng phải được cơ quan quản lý nhà nước, Ủy ban Chứng khoán thẩm định hồ sơ, cấp phép chào bán, yêu cầu doanh nghiệp buộc phải có lãi. Đối tượng mua là tất cả các nhà đầu tư. Từ 1/1/2023, quy định là trái phiếu ra công chúng buộc phải có xếp hạng tín nhiệm và sẽ niêm yết giao dịch trên thị trường chứng khoán.

Đối với phát hành riêng lẻ, cơ quan quản lý nhà nước không cấp phép chào bán, chỉ nhà đầu tư chứng khoán chuyên nghiệp được mua phát hành riêng lẻ. Đợt phát hành được tư vấn bởi công ty chứng khoán, doanh nghiệp phải công bố thông tin mục đích huy động vốn trái phiếu.

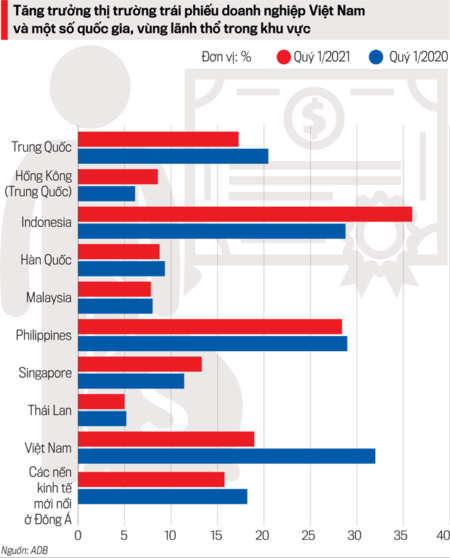

Giới chuyên môn nhận định, trong bối cảnh đại dịch Covid-19 diễn ra căng thẳng khiến các kênh đầu tư phổ biến chứng khoán, bất động sản, ngoại tệ…đều bị ảnh hưởng lớn, trái phiếu doanh nghiệp sẽ tiếp tục bùng nổ cả về cung và cầu trong những năm tới. Trái phiếu doanh nghiệp sẽ trở thành miếng “phô mai ngon” cho các nhà đầu tư biết tận dụng cơ hội tìm kiếm kênh đầu tư mới. Tuy nhiên, thị trường trái phiếu vốn dĩ nhiều rủi ro, để thực sự nắm bắt được cơ hội sinh lời lớn, nhà đầu tư cá nhân phải tìm hiểu kỹ về các lô trái phiếu mình muốn mua.

Ông Đỗ Ngọc Quỳnh, Tổng Thư ký Hiệp hội Thị trường trái phiếu Việt Nam cho hay, trái phiếu tốt hay không tốt nếu chỉ đặt ở góc độ rủi ro thì dễ nhưng góc độ tìm trái phiếu phù hợp thì hoàn toàn khác. Hiện nay, nhiều công ty chứng khoán, tổ chức tư vấn, sẵn sàng cung cấp dịch vụ bảo lãnh phát hành, nhà tạo lập thị trường đảm bảo thanh khoản cho doanh nghiệp sau khi phát hành sơ cấp. Nếu nhà đầu tư chọn doanh nghiệp có tổ chức là công ty chứng khoán uy tín, có ngân hàng đứng đầu cung cấp dịch vụ tài sản đảm bảo thì việc lựa chọn đó là an toàn cho nhà đầu tư. Đó là những trái phiếu có độ an toàn cao nhất, nhưng mức lãi suất sẽ không có 12-13%.

“Trái phiếu lãi suất 12-13% thường là những doanh nghiệp không có nhiều tên tuổi, thương hiệu trên thị trường, được các ngân hàng và công ty chứng khoán làm dịch vụ tư vấn phát hành, bảo lãnh phát hành đánh giá có độ rủi ro cao nên lãi suất 12-13%. Quyết định đầu tư vào trái phiếu lãi suất cao gấp đôi lãi suất ngân hàng thì các nhà đầu tư cần xem xét cẩn thận về doanh nghiệp, tổ chức trung gian cung cấp dịch vụ tư vấn phát hành đảm bảo mình đánh giá được mức độ rủi ro của doanh nghiệp đó”, ông Quỳnh nói.

Các chuyên gia cũng khuyến cáo rằng, trái phiếu doanh nghiệp có rủi ro nên cần phải xếp hạng tín nhiệm doanh nghiệp. Với mức độ rủi ro như thế liệu lãi suất nhà đầu tư nhận được có hợp lý không để tránh trường hợp doanh nghiệp hoạt động không tốt thì chịu rủi ro phá sản lớn mà lãi suất chỉ 8% trong khi lại bỏ qua doanh nghiệp tốt mà lãi suất lên đến 11%. Nếu là nhà đầu tư cá nhân tự tìm hiểu về tài chính, có kiến thức đầu tư tài chính, có thể tìm đến đơn vị tư vấn tài chính hỗ trợ đánh giá. Còn nếu không có nhiều hiểu biết tài chính, ví dụ nhà đầu tư là bác sĩ, thu nhập tốt, không có thời gian đọc tài chính thì phải tìm đến nhà tư vấn, quản lý đầu.

—————

Vietnam Economy (Tiêu điểm) 01-9-2021:

https://vneconomy.vn/trai-phieu-doanh-nghiep-mieng-pho-mai-khong-chi-co-trong-bay-chuot.htm

(45/1.485)