Tranh chấp hợp đồng bảo hiểm bán qua ngân hàng – Làm gì để bảo vệ quyền lợi khách hàng?

(ETime) – Các chuyên gia khuyến nghị, khách hàng chỉ ký hợp đồng khi nắm được các nội dung nhằm tránh những tranh chấp liên quan tới khi mua sản phẩm bảo hiểm được phân phối qua hệ thống ngân hàng.

Mô hình hợp tác phân phối độc quyền sản phẩm bảo hiểm qua hệ thống ngân hàng (bancassurance) là mô hình liên kết kinh doanh phổ biến tại nhiều quốc gia trên thế giới.

Với Việt Nam, việc hợp tác bán bảo hiểm qua ngân hàng của các công ty bảo hiểm nhân thọ bắt đầu hơn 10 năm trước và phát triển mạnh trong 2-3 năm gần đây.

Xu hướng này giúp nguồn thu từ bán bảo hiểm qua kênh ngân hàng liên tục gia tăng, chiếm 41% tổng doanh thu khai thác mới của doanh nghiệp bảo hiểm trong nửa đầu năm 2022, theo thống kê của Cục Quản lý và giám sát bảo hiểm thuộc Bộ Tài chính.

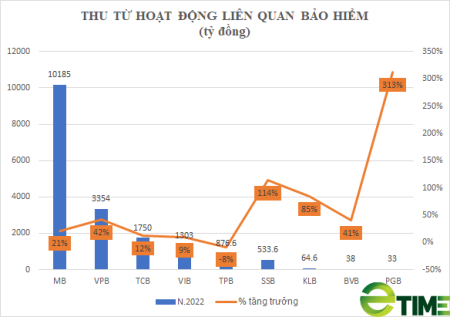

Thu từ hoạt động liên quan bảo hiểm của các ngân hàng. Nguồn: Báo cáo tài chính

Kết quả kinh doanh năm 2022 của một số ngân hàng cũng thể hiện rõ điều này.

Chẳng hạn, Ngân hàng TMCP Quân Đội (MB) ghi nhận 10.185 tỷ đồng doanh thu từ kinh doanh và dịch vụ bảo hiểm – chiếm 71,5% doanh thu từ mảng dịch vụ chung của ngân hàng cả năm, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) ghi nhận gần 3.354 tỷ đồng doanh thu ở mảng kinh doanh bảo hiểm – bằng 32% tổng thu nhập dịch vụ.

Thu về hàng nghìn tỷ đồng mỗi năm từ hoạt động bán bảo hiểm cho khách hàng của chính ngân hàng, nhưng phản ánh từ nhiều khách hàng tới PV Dân Việt đã đề cập trước đó, cho thấy sự hợp tác giữa ngân hàng và khách hàng đã bỏ qua nguyên tắc “tự nguyện trong mua bảo hiểm” khi một số nhân viên ngân hàng đã ép khách vay vốn mua bảo hiểm thời gian qua.

Nghiêm trọng hơn, một số khách hàng tới ngân hàng để gửi tiền, nhưng hợp đồng gửi tiền bị “hô biến” thành hợp đồng bảo hiểm nhân thọ của một số công ty bảo hiểm như Manulife hay Sun Life.

“Ép” mua bảo hiểm là hành vi cần lên án

Luật sư Nguyễn Thanh Hà, Chủ tịch Công ty Luật SBLaw cho rằng, việc các ngân hàng liên kết với các công ty bán bảo hiểm nhằm lồng ghép bán sản phẩm để tăng lợi nhuận kinh doanh là mục đích tốt.

Tuy nhiên, việc ngân hàng lợi dụng lợi thế của bên cho vay để “ép” hoặc “chèo kéo” khách hàng mua bảo hiểm, dù khách hàng không có nhu cầu, là một hành vi đáng lên án và cần phải được xử lý triệt để.

Thực tế, Ngân hàng Nhà nước Việt Nam (NHNN) đã nhiều lần chỉ đạo các tổ chức tín dụng nghiêm túc chấp hành các quy định pháp luật và chỉ đạo của NHNN về hoạt động kinh doanh, đại lý bảo hiểm.

Bộ trưởng Tài chính Hồ Đức Phớc cũng có nhiều lần chỉ đạo tăng cường thanh tra hoạt động của các doanh nghiệp bảo hiểm, các công ty môi giới nhằm hạn chế tình trạng gian lận, trục lợi bảo hiểm và đảm bảo tối đa quyền lợi của người mua.

Tuy nhiên, việc xử lý sai phạm còn nhiều khó khăn khi nhân viên ngân hàng lợi dụng khó khăn của khách hàng là đang cần vốn để ép mua bảo hiểm, còn người vay vẫn chấp nhận mua để đạt được cái lợi trước mắt.

Để hạn chế tình trạng trên, Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI cho rằng, các ngân hàng cần chấp hành nghiêm chỉnh pháp luật về kinh doanh bảo hiểm trong bối cảnh đã có quy định tương đối rõ về trách nhiệm và chế tài với các bên liên quan.

Ngoài ra, cần đề cao văn hóa, đạo đức kinh doanh để làm hài lòng khách hàng, ít nhất là không gây ra bức xúc cho họ.

Với khách hàng, ông Đức cho rằng cần nắm rõ pháp luật và sản phẩm dịch vụ để bảo vệ quyền lợi, nghĩa vụ của mình trong các giao dịch với ngân hàng.

“Các ngân hàng và nhân viên ngân hàng đừng coi thường yếu tố văn hóa doanh nghiệp, đạo đức kinh doanh. Nếu không đề cao sự tử tế thì tự tay phá đi uy tín, thương hiệu. Còn khách hàng thì cũng cần phải sử dụng quyền lực người tiêu dùng để tẩy chay và mạnh mẽ hơn là tố cáo và khởi kiện ra tòa”, ông Đức nói.

Luật sư Trương Thanh Đức cho biết thêm: Khách hàng mua bảo hiểm cần đặc biệt lưu ý sử dụng một “vũ khí pháp luật rất lợi hại” mà pháp luật tạo cho để bảo vệ mình. Đó là quy định tại Điều 35 về “Thời gian cân nhắc tham gia bảo hiểm”, Luật Kinh doanh bảo hiểm năm 2022: Trong thời hạn 21 ngày kể từ ngày nhận được hợp đồng bảo hiểm nhân thọ và bảo hiểm sức khỏe (loại có thời hạn trên 01 năm), bên mua có quyền từ chối tiếp tục tham gia bảo hiểm. Khi đó, hợp đồng bảo hiểm sẽ bị hủy bỏ, bên mua bảo hiểm được hoàn lại phí bảo hiểm đã đóng sau khi trừ đi chi phí hợp lý (nếu có) theo thỏa thuận trong hợp đồng bảo hiểm.

Luật sư Nguyễn Thanh Hà khuyến nghị khách hàng đọc kỹ các thông tin gồm thời hạn hợp đồng, giá trị bảo vệ sinh mạng, sức khỏe để nhận biết giữa hợp đồng bảo hiểm với các dạng hợp đồng khác.

“Trong rất nhiều trường hợp nhân viên tư vấn thường tư vấn hợp đồng Bảo hiểm nhân thọ dưới danh nghĩa là hợp đồng đầu tư làm khách hàng hiểu nhầm. Do đó, trong mọi trường hợp khi đến ngân hàng khách hàng cần chủ động ghi âm nội dung tư vấn, hoặc yêu cầu nhân viên tư vẫn tóm tắt nội dung tư vấn rồi ký tên vào phần tóm tắt đó để có căn cứ sau này xử lý vấn đề nếu phát sinh tranh chấp”, ông Hà cho biết.

Cũng theo ông Hà, khách hàng cần đọc kỹ nội dung trước khi ký bất cứ hợp đồng hay thỏa thuận nào. Nếu thấy nội dung nào mập mờ hoặc khó hiểu cần yêu cầu nhân viên giải thích lại.

“Chúng ta chỉ ký hợp đồng và đồng ý giao kết khi nắm được các nội dung, nhất là trách nhiệm pháp lý của bản thân mình trong hợp đồng và trong thỏa thuận đó”, ông Hà nói.

Khách hàng chỉ ký hợp đồng khi nắm được các nội dung nhằm những tranh chấp liên quan tới khi mua sản phẩm bảo hiểm được phân phối qua hệ thống ngân hàng.

Bộ Tài chính, Ngân hàng Nhà nước “hứa” xử lý mạnh tay

Về phía cơ quan quản lý, ông Ngô Việt Trung, Cục trưởng Cục quản lý, giám sát bảo hiểm (Bộ Tài chính), cho biết sẽ tiếp tục đẩy mạnh công tác quản lý, giám sát thị trường bảo hiểm qua việc thanh – kiểm tra các doanh nghiệp bảo hiểm, yêu cầu các doanh nghiệp thực hiên nghiêm túc quy trình phân phối bảo hiểm qua ngân hàng theo đúng quy định của pháp luật.

“Các doanh nghiệp phải có hình thức giám sát đảm bảo chất lượng tư vấn của đại lý, không để tiếp tục xảy ra tình trạng ép buộc khách hàng mua bảo hiểm hoặc tư vấn không đúng, không đầy đủ về sản phẩm bảo hiểm”, ông Trung nói.

Ngoài ra, Bộ Tài chính sẽ phối hợp với NHNN để xây dựng cơ chế phối hợp giữa hai cơ quan trong việc thực hiện các hoạt động thanh tra, kiểm tra, giám sát hoạt động của các tổ chức tín dụng trong thực hiện hoạt động đại lý bảo hiểm.

Về pháp lý, Bộ Tài chính đã xây dựng và trình Chính phủ dự thảo Nghị định quy định chi tiết thi hành một số điều của Luật Kinh doanh bảo hiểm theo hướng bổ sung các điều kiện với đại lý bảo hiểm là ngân hàng. Các nội dung bổ sung gồm: điều kiện về cán bộ phụ trách hoạt động bán bảo hiểm; điều kiện về số cán bộ tối thiểu được đào tạo đại lý bảo hiểm đối với mỗi chi nhánh; điều kiện về hệ thống công nghệ thông tin; yêu cầu về việc thực hiện ghi âm nội dung tư vấn của đại lý với các sản phẩm bảo hiểm liên kết đơn vị và lưu trữ các bản ghi âm tại doanh nghiệp trong vòng 5 năm. Đồng thời, dự thảo Thông tư hướng dẫn một Nghị định cũng bổ sung rất nhiều quy định khác để tăng chất lượng cho kênh phân phối này.

Bộ Tài chính cũng sẽ phối hợp với NHNN trong việc hoàn thiện Thông tư hướng dẫn của ngân hàng đối với hoạt động đại lý của tổ chức tín dụng, yêu cầu tách biệt thời điểm giải ngân khoản vay với thời điểm chào bán các sản phẩm bảo hiểm nhằm hạn chế tình trạng ép mua bảo hiểm khi giải ngân khoản vay.

Huyền Anh

——————

Etime (Tài chính) 06-3-2023:

(325/1.627) #baohiem #nganhang #NHNN #anvi