(NĐT) – Để đáp ứng thị trường vốn vào thời điểm “căng margin”, nhiều công ty chứng khoán đã huy động vốn trái phép từ khách hàng cá nhân.

Huy động vốn “biến tướng”

Thời gian qua, một số công ty chứng khoán (CTCK) vi phạm nghiêm trọng các quy định của Nhà nước khi tự ý huy động vốn từ khách hàng cá nhân, thông qua hình thức “hợp tác đầu tư”, “tiết kiệm tiền gửi”… đã gây xôn xao báo chí và dư luận.

Trước diễn biến này, Uỷ ban Chứng khoán Nhà nước (UBCKNN) đã có văn bản yêu cầu công ty Chứng khoán MB (MBS) và công ty Chứng khoán VNDirect báo cáo, giải trình về nội dung phản ánh của báo chí nói trên.

Thông tin tới báo chí, bộ tài chính cho biết, UBCKNN đã có văn bản yêu cầu MBS dừng thực hiện dịch vụ. Đối với VNDirect, UBCKNN sẽ có xử lý tương tự sau khi nhận được ý kiến giải trình của Công ty và tổ chức kiểm tra hoạt động một số CTCK.

Theo tìm hiểu của PV, tại MBS – đơn vị trực thuộc ngân hàng TMCP Quân đội (MB), có tồn tại dịch vụ gọi là “hợp tác kinh doanh chứng khoán online”. Theo đó, MBS huy động tiền của khách hàng cá nhân dưới hình thức góp vốn, sau đó mang tiền đi đầu tư chứng khoán rồi trả lãi khách hàng bằng lợi suất tính trên số vốn góp và thời hạn góp vốn tương ứng của họ.

Kỳ hạn góp vốn rất linh hoạt, từ 6 tháng, 9 tháng đến 1 năm, thậm chí có cả kỳ hạn 1 tuần, 2 tuần… với mức lãi suất luôn hấp dẫn hơn ngân hàng ở kỳ hạn tương ứng.

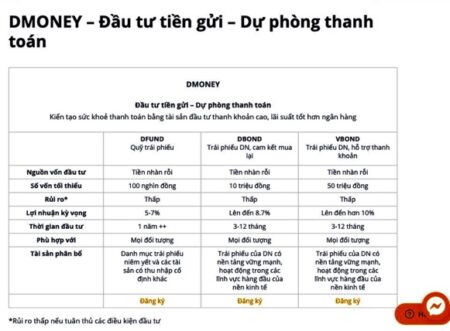

Dưới hình thức huy động “Đầu tư tiền gửi – Dự phòng thanh toán”, VNDirect tung ra sản phẩm DMoney với thông điệp mời gọi “Kiến tạo sức khỏe thanh toán bằng tài sản đầu tư thanh khoản cao, lãi suất tốt hơn ngân hàng”. Nhà đầu tư có tiền nhàn rỗi, nếu góp vốn vào VNDirect thông qua quỹ trái phiếu DFUND hay trái phiếu doanh nghiệp DBOND, VBOND trong thời gian từ 3 tháng đến 1 năm sẽ thu được lợi nhuận kỳ vọng từ 5% đến trên 10% với mức độ rủi ro được công ty chứng khoán cam kết là thấp, nếu nhà đầu tư tuân thủ các điều kiện đầu tư.

Sản phẩm DMONEY của VNDirect (nguồn: trang chủ VNDirect)

Theo chia sẻ của một số nhân viên môi giới chứng khoán, việc huy động tiền gửi từ khách hàng cá nhân đang diễn ra khá phổ biến tại nhiều CTCK. Bằng cách này, CTCK huy động được nguồn vốn giá rẻ hơn so với vay ngân hàng.

Đáng lưu ý, Luật các tổ chức tín dụng năm 2010 (sửa đổi, bổ sung năm 2017) quy định nghiêm cấm cá nhân, tổ chức không phải là tổ chức tín dụng thực hiện hoạt động ngân hàng, trong đó có việc “nhận tiền gửi” dưới hình thức có trả tiền gốc, lãi cho người gửi tiền theo thỏa thuận.

Luật Chứng khoán 2019 cũng quy định 4 dịch vụ cơ bản mà CTCK được phép triển khai, gồm có: Môi giới, tự doanh, bảo lãnh phát hành và tư vấn đầu tư chứng khoán. Hoàn toàn không có dịch vụ huy động tiền gửi.

Do “căng” nguồn margin

Từ cuối năm 2020 cho đến nửa đầu năm 2021, sàn HoSE liên tục rơi vào tình trạng nghẽn lệnh ở phiên chiều do dòng tiền trên TTCK Việt Nam luôn được duy trì ở mức cao. Thanh khoản tăng đột biến khiến nguồn vốn margin (cho vay giao dịch ký quỹ) của nhiều CTCK tăng mạnh và chạm tới mức giới hạn (Bộ Tài chính quy định, trần cho vay margin không được vượt quá 2 lần vốn chủ sở hữu của CTCK).

Tại thời điểm 31/12/2020, các khoản cho vay margin và ứng trước tiền bán tại 30 CTCK được thống kê đã đạt hơn 88.040 tỷ đồng, tăng 65% so với đầu năm 2020.

Thời điểm tháng 6/2021, Vương Nam – nhân viên môi giới của công ty TNHH Chứng khoán Mirae Asset Việt Nam cho hay, rất nhiều ngày khi công ty đặt lệnh đầu giờ sáng thì không thành công do không còn nguồn margin, mặc dù nguồn vốn này của Mirae Asset Việt Nam là hơn 10.000 tỷ đồng.

“Thực tế giai đoạn này CTCK nào cũng “căng” nguồn margin, bởi vì thị trường đang lên, nguồn vốn chủ yếu từ tài khoản cá nhân. Tại Mirae Asset Việt Nam không có hình thức “hợp tác kinh doanh” nói trên vì bản chất là công ty có vốn nước ngoài nên phải tuân thủ chặt chẽ các quy định của Sở Giao dịch chứng khoán. Vốn để cấp margin hiện tại chủ yếu đến từ tập đoàn mẹ là Mirae Asset của Hàn Quốc”, anh Nam nói.

Trước đó, một cuộc chạy đua tăng vốn chủ sở hữu để nâng giới hạn margin đã diễn ra tại nhiều CTCK, sau nhiều lần xảy ra tình trạng “căng” margin.

Tại Đại hội đồng cổ đông (ĐHĐCĐ) thường niên 2021 của MBS tổ chức hôm 10/4, một nội dung quan trọng được thông qua là tăng vốn điều lệ từ 1.643 tỷ đồng lên 2.676 tỷ đồng thông qua ba hình thức là phát hành ESOP, phát hành cho cổ đông hiện hữu và chia cổ tức bằng cổ phiếu.

Lãnh đạo MBS cho biết, trong hơn 1.000 tỷ đồng sắp tăng thêm, công ty dự kiến sẽ dùng 550 tỷ đồng để bổ sung vốn cho vay margin bởi vì sự cạnh tranh trên thị trường đang rất lớn, công ty bị giảm thị phần mà một trong những lý do là nguồn vốn của MBS nằm trong top thấp của thị trường.

Theo tài liệu ĐHĐCĐ thường niên năm 2021 của VNDirect công bố hồi cuối tháng 3/2021, công ty này muốn phát hành thêm tối đa hơn 220 triệu cổ phiếu mới cho các cổ đông hiện hữu, cũng với mục đích tăng quy mô vốn hoạt động của công ty để mở rộng năng lực cho vay ký quỹ,…

Tương tự, trong phương án huy động thêm 2.135 tỷ đồng của công ty Chứng khoán TP. Hồ Chí Minh (HSC), có tới 1.495 tỷ đồng được phân bổ cho hoạt động giao dịch ký quỹ. Chứng khoán SSI phát hành thêm gần 47 triệu cổ phần để thực hiện chuyển đổi 1.150 tỷ đồng trái phiếu thành cổ phiếu, Chứng khoán Đà Nẵng (DSC) tăng vọt vốn điều lệ từ 60 tỷ lên 1.000 tỷ đồng… cũng không nằm ngoài mục đích nói trên.

Tuy vậy, việc vay vốn ngân hàng hay tăng vốn chủ sở hữu bằng những biện pháp trên chỉ thực hiện được một phần do có những quy định ngặt nghèo. Để có tiền nhanh chóng, nhiều CTCK đã lách luật bằng cách huy động nguồn tiền nhàn rỗi của khách hàng.

Đề phòng rủi ro mất vốn

Khuyến cáo nguy cơ rủi ro mất vốn đối với nhà đầu tư, trao đổi với PV Người Đưa Tin Pháp Luật, ông Đỗ Thái Hưng – Tổng giám đốc công ty CP Đầu tư FINPros, một công ty kinh doanh quỹ đầu tư – nêu quan điểm: Huy động vốn như vậy rất nguy hiểm, nhất là khi xảy ra hiện tượng “bong bóng” chứng khoán.

“Ngoài ra, nếu CTCK chỉ làm nghiệp vụ môi giới thì không sao nhưng đây họ được cấp phép cả nghiệp vụ tự doanh, nghĩa là mang tiền đi đầu tư. Nếu việc đầu tư này thua lỗ thì sẽ làm mất cả tiền của nhà đầu tư cho vay. Cho vay tại CTCK lại không được bảo hiểm như gửi ngân hàng do đó rủi ro mất vốn là rất cao”, ông Hưng phân tích.

Đồng quan điểm, ông Nguyễn Hoàng Hải – Phó Chủ tịch Hiệp hội các nhà đầu tư tài chính Việt Nam (VAFI) – cho rằng, việc thị trường chứng khoán “bùng nổ”, giao dịch sôi động và thanh khoản mỗi phiên khớp lệnh tới 15.000 – 20.000 tỷ đồng, khiến nhu cầu nguồn vốn tín dụng cho chứng khoán cũng tăng lên, đòi hỏi CTCK phải sử dụng đòn bẩy tài chính.

Ông Nguyễn Hoàng Hải – Phó Chủ tịch hiệp hội các nhà đầu tư tài chính Việt Nam (VAFI)

Theo ông Hải, huy động vốn theo hình thức “hợp tác kinh doanh”, “đầu tư tiền gửi” thì lãi margin sẽ thấp đi nhưng có tiềm ẩn rủi ro cho nhà đầu tư trong trường hợp thị trường đi xuống.

“Nếu CTCK kinh doanh gây mất vốn, các nhà đầu tư cho CTCK vay sẽ mất tiền. Chuyện đó trong thực tế đã xảy ra đối công ty Chứng khoán Phố Wall, Chứng khoán SME rồi. Điều này khác với việc nhà đầu tư gửi tiền ở ngân hàng, trong bất cứ tình huống nào cũng sẽ được bảo hiểm tiền gửi”, ông Hải nói.

Đồng thời, Phó Chủ tịch VAFI cũng nêu thực trạng của hoạt động chứng khoán Việt Nam hiện nay: Giám sát thị trường yếu, chưa tách bạch tài khoản chứng khoán với tài khoản ngân hàng,… rồi đặt câu hỏi: “Huy động hàng nghìn tỷ đồng xong CTCK biến mất thì sao?”.

Chia sẻ thêm, ông Hải nói: Phải tách bạch tài khoản, tài khoản ở CTCK chỉ là tài khoản giao dịch còn tài khoản tiền thật phải để ở ngân hàng. VAFI cũng đề xuất nhiều năm nay là phải thành lập công ty bảo hiểm cho tiền gửi của nhà đầu tư chứng khoán. Làm vậy thì phí giao dịch tăng lên nhưng tiền gửi được an toàn hơn.

Không ủng hộ chạy theo margin, ông Hải nêu quan điểm: Margin càng cao thì càng dễ “chết”.

“Không phải cứ tăng margin là thị trường lên đâu. Cái này chỉ trong ngắn hạn. Trước đây vay margin chỉ 10%, nay lên đến 50% thậm chí có công ty cho vay đến 100%. Càng vay nhiều mà rủi ro nhiều thì càng dễ “chết”. Thị trường giá cao thế này thì cơ hội tăng giá ít, rủi ro cao. Đầu tư bài bản còn không dám vay nhiều nữa là đầu tư chứng khoán giống như đánh bạc. Cá nhân tôi không ủng hộ margin cao”, ông Hải nói.

Luật sư Trương Thanh Đức

Trong khi đó, luật sư Trương Thanh Đức – Giám đốc công ty Luật ANVI, Trọng tài viên VIAC – lại cho rằng, công ty chứng khoán được quyền vay vốn với tư cách là một doanh nghiệp

Theo ông Đức, Luật các tổ chức tín dụng quy định một số tổ chức tín dụng như công ty tài chính chỉ được phép “nhận tiền gửi” của tổ chức, chứ không được phép “nhận tiền gửi” của cá nhân, song chi nhánh ngân hàng nước ngoài không phải là tổ chức tín dụng thì lại được phép “nhận tiền gửi”.

Mặt khác, điều 463 đến điều 471 của Bộ luật Dân sự năm 2015 về hợp đồng vay tiền và hợp đồng vay tài sản; khoản 14, điều 3, Luật Đầu tư năm 2020 về hợp tác kinh doanh lại cho phép cá nhân và pháp nhân (trong đó có CTCK) được “nhận tiền gửi” dưới hình thức “vay vốn” và một số hình thức khác.

Minh Minh

—————-

Người đưa tin (Kinh tế) 30-6-2021:

https://www.nguoiduatin.vn/bat-dao-roi-khi-cho-vay-tai-cong-ty-chung-khoan-a519117.html

(171/1.959)