(KTSG) – Gần đây, ở Việt Nam rộ lên thông tin chủ thẻ tín dụng có thể vay tiền mặt bằng cách giao dịch khống ở một số điểm chấp nhận thẻ, hay dùng hạn mức tín dụng của thẻ để chuyển tiền về tài khoản thanh toán. Thông tin về những cú lách “tuyệt chiêu” này lộ ra nhiều điều không bình thường ở cách dùng thẻ tín dụng, cũng như dịch vụ thẻ tín dụng của một số ngân hàng. Tuy nhiên, một số chuyên gia lại cho rằng những lo ngại về hậu quả của “chiêu lách” này hiện chưa có cơ sở rõ ràng.

|

| Khi thanh toán tiền mua hàng hóa, dịch vụ bằng thẻ thì chủ thẻ không phải trả thêm bất cứ khoản phí nào khác so với việc thanh toán bằng tiền mặt. Ảnh: THÀNH HOA |

Thanh toán và rút tiền

Vai trò chính của thẻ tín dụng là “sử dụng để thanh toán tiền mua các hàng hóa, dịch vụ hợp pháp theo quy định của pháp luật Việt Nam, bao gồm cả trường hợp mua hàng hóa, dịch vụ ở nước ngoài”, theo quy định tại Thông tư số 19/2016/TT-NHNN ngày 30-6-2016 “Quy định về hoạt động thẻ ngân hàng” (đã được sửa đổi, bổ sung theo các Thông tư số 30/2016, 26/2017 và 41/2018/TT-NHNN).

Thông tư trên đã quy định một số nghĩa vụ của người bán hàng hóa, dịch vụ liên quan đến việc thanh toán như: (1) không được thu phụ phí hoặc phân biệt giá khi chủ thẻ thanh toán tiền hàng hóa, dịch vụ bằng thẻ; (2)phải thực hiện niêm yết công khai về việc không phân biệt giá hoặc thu thêm tiền, phụ phí đối với các giao dịch thanh toán tiền hàng hóa, dịch vụ bằng thẻ so với thanh toán bằng tiền mặt; (3) phải hoàn trả cho chủ thẻ số tiền chênh lệch giá, phụ phí đã thu trái quy định.

Như vậy, khi thanh toán tiền mua hàng hóa, dịch vụ bằng thẻ thì chủ thẻ không phải trả thêm bất cứ khoản phí nào khác so với việc thanh toán bằng tiền mặt.

Tuy nhiên, việc thanh toán qua thẻ tín dụng cũng đồng nghĩa với việc tổ chức phát hành thẻ đã ứng tiền cho khách hàng vay.

Vai trò thứ hai của thẻ tín dụng là để thực hiện các giao dịch gửi, rút tiền mặt. Riêng việc rút tiền qua thẻ tín dụng cũng đồng nghĩa với việc rút tiền vay của tổ chức tín dụng.

Nếu như khi thanh toán bằng thẻ tín dụng chủ thẻ không phải trả thêm phí, thì khi rút tiền bằng thẻ tín dụng chủ thẻ phải trả phí khá cao, thường vào khoảng 1-4% số tiền rút. Điều này cũng khác với việc nếu rút tiền bằng thẻ thanh toán thì được miễn phí hoặc chỉ phải trả 1.000-3.000 đồng đối với mỗi lần rút tiền. Không những thế, chủ thẻ còn bị tính lãi rất cao ngay từ thời điểm rút tiền, thường từ 20-30%/năm. Ngoài ra, phí phạt chậm trả cao tới gấp rưỡi mức này.

Và… cho vay qua thẻ tín dụng

|

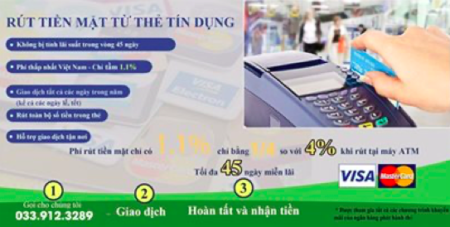

| Nhan nhãn quảng cáo rút tiền mặt khống (không phải từ máy ATM) với mức phí thấp hơn. |

Trên thực tế xảy ra khá phổ biến việc rút tiền mặt qua các điểm chấp nhận thẻ – POS (nơi bán hàng hóa, dịch vụ), phí bằng khoảng một nửa so với việc rút qua ngân hàng và lại được chậm trả lãi vài chục ngày, vì được hợp thức hóa dưới hình thức thanh toán tiền mua hàng.

Rút tiền mặt tại các POS là một trong những hành vi bị cấm theo quy định tại Thông tư số 19/2016/TT-NHNN. Cụ thể, đó là trường hợp “giao dịch thanh toán khống tại đơn vị chấp nhận thẻ (không phát sinh việc mua bán hàng hóa và cung ứng dịch vụ)”.

Pháp luật quy định, việc rút tiền bằng thẻ ngân hàng nói chung, thẻ tín dụng nói riêng chỉ được thực hiện tại các tổ chức tín dụng và cây ATM.

Việc rút tiền qua POS được hợp thức hóa bằng việc bán hàng còn vi phạm quy định về hóa đơn, chứng từ bán hàng và hạch toán, tính thuế kinh doanh.

Như vậy, việc thanh toán, rút tiền mặt và kể cả chuyển khoản qua thẻ tín dụng, không chỉ là hoạt động dịch vụ, mà còn là một hình thức cấp tín dụng, cụ thể là cho vay (trong trường hợp tài khoản thẻ không có tiền hoặc có ít hơn số tiền giao dịch). Tuy nhiên, việc cho vay này lại không thuộc phương thức cho vay nào theo quy định của Thông tư số 39/2016/TT-NHNN về hoạt động cho vay của các tổ chức tín dụng đối với khách hàng.

Theo Thông tư số 19/2016/TT-NHNN, việc cấp tín dụng qua thẻ được thực hiện dưới ít nhất ba hình thức vay vốn như sau: Vay tiền để thanh toán, vay tiền để chuyển khoản và vay tiền qua việc rút tiền mặt. Chủ thẻ cũng phải sử dụng tiền vay đúng mục đích tương tự như khách hàng vay vốn. Tuy nhiên, thông tư này lại không có quy định nào về việc chứng minh và kiểm soát việc sử dụng tiền rút qua thẻ tín dụng.

Chủ thẻ được quyền rút tiền mặt trong phạm vi 70-100% hạn mức tín dụng đối với thẻ tín dụng, với mức tối đa là 1 tỉ đồng, trường hợp không có tài sản bảo đảm thì tối đa là 500 triệu đồng.

Rủi ro đối với cho vay rút tiền mặt qua thẻ tín dụng khá cao do không kiểm soát được mục đích vay trên thực tế, dẫn đến không có nguồn trả nợ và lãi suất cao.

Trường hợp tổ chức tín dụng thỏa thuận cho khách hàng hưởng lãi suất rút tiền thấp thì việc cho vay qua thẻ tín dụng không những gần như đồng nhất mà còn dễ dàng hơn so với cho vay kinh doanh và tiêu dùng thông thường.

Với quy định pháp luật hiện hành, không dễ gì phân biệt và xử lý việc “lách luật” cho vay qua thẻ tín dụng thay vì phải cho vay theo quy định chung

Bài gốc

Vay “lách luật” vay.

Thẻ tín dụng là một loại thẻ ngân hàng, để thực hiện các dịch vụ gửi, rút tiền mặt: chuyển khoản; thanh toán tiền hàng hóa, dịch vụ và sử dụng các dịch vụ khác. Đồng thời, thẻ tín dụng còn là một hình thức cấp tín dụng, mà thực chất là cho vay.

Thanh toán qua thẻ tín dụng.

Vai trò chính của thẻ tín dụng là “sử dụng để thanh toán tiền mua các hàng hóa, dịch vụ hợp pháp theo quy định của pháp luật Việt Nam, bao gồm cả trường hợp mua hàng hóa, dịch vụ ở nước ngoài”, theo quy định tại Thông tư số 19/2016/TT-NHNN ngày 30-6-2016 “Quy định về hoạt động thẻ ngân hàng” (đã được sửa đổi, bổ sung theo các Thông tư số 30/2016, 26/2017 và 41/2018/TT-NHNN).

Thông tư trên đã quy định một số nghĩa vụ của người bán hàng hoá, dịch vụ liên quan đến việc thanh toán như:

– Không được thu phụ phí hoặc phân biệt giá khi chủ thẻ thanh toán tiền hàng hóa, dịch vụ bằng thẻ;

– Phải thực hiện niêm yết công khai về việc không phân biệt giá hoặc thu thêm tiền, phụ phí đối với các giao dịch thanh toán tiền hàng hóa, dịch vụ bằng thẻ so với thanh toán bằng tiền mặt;

– Phải hoàn trả lại lại cho chủ thẻ số tiền chênh lệch giá, phụ phí đã thu trái quy định.

Như vậy, khi thanh toán tiền mua hàng hoá, dịch vụ bằng thẻ thì chủ thẻ không phải trả thêm bất cứ khoản phí nào khác so với việc thanh toán bằng tiền mặt.

Tuy nhiên, việc thanh toán qua thẻ tín dụng cũng đồng nghĩa với việc tổ chức phát hành thẻ đã ứng tiền cho khách hàng vay.

Rút tiền qua thẻ tín dụng.

Vai trò thứ hai của thẻ tín dụng là để thực hiện các giao dịch gửi, rút tiền mặt. Riêng việc rút tiền qua thẻ tín dụng cũng đồng nghĩa với việc rút tiền vay của tổ chức tín dụng.

Nếu như khi thanh toán bằng thẻ tín dụng, chủ thẻ không phải trả thêm phí thì khi rút tiền bằng thẻ tín dụng, chủ thẻ phải trả phí khá cao, thường vào khoảng 1 – 4% số tiền rút tuỳ theo từng tổ chức tín dụng. Điều này cũng khác với việc nếu rút tiền bằng thẻ thanh toán, thì được miễn phí hoặc chỉ phải trả 1 – 3.000 đồng đối với mỗi lần rút tiền. Không những thế, chủ thẻ còn bị tính lãi rất cao ngay từ thời điểm rút tiền, thường khoảng từ 20 – 30%/năm, nhất là phí phạt trả chậm thì còn gấp rưỡi mức này.

Trên thực tế xảy ra khá phổ biến việc rút tiền mặt qua các điểm chấp nhận thẻ – POS (nơi bán hàng hoá, dịch vụ), phí bằng khoảng một nửa so với việc rút qua ngân hàng và lại được chậm trả lãi vài chục ngày, vì được hợp thức hoá dưới hình thức thanh toán tiền mua hàng.

Việc rút tiền mặt tại các POS là một trong những hành vi bị cấm theo quy định tại Thông tư số 19/2016/TT-NHNN. Cụ thể, đó là trường hợp “giao dịch thanh toán khống tại đơn vị chấp nhận thẻ (không phát sinh việc mua bán hàng hóa và cung ứng dịch vụ)”.

Pháp luật quy định, việc rút tiền bằng thẻ ngân hàng nói chung, thẻ tín dụng nói riêng chỉ được thực hiện tại các tổ chức tín dụng và cây ATM.

Việc rút tiền qua POS được hợp thức hoá bằng việc bán hàng còn vi phạm quy định về hoá đơn, chứng từ bán hàng và hạch toán, tính thuế kinh doanh.

Cho vay qua thẻ tín dụng.

Như vậy, việc thanh toán, rút tiền mặt và kể cả chuyển khoản qua thẻ tín dụng, không chỉ là hoạt động dịch vụ, mà còn là một hình thức cấp tín dụng, cụ thể là cho vay (trong trường hợp tài khoản thẻ không có tiền hoặc có ít hơn số tiền giao dịch). Tuy nhiên việc cho vay này lại không thuộc phương thức cho vay nào theo quy định của Thông tư số 39/2016/TT-NHNN về hoạt động cho vay của các tổ chức tín dụng đối với khách hàng.

Theo Thông tư số 19/2016/TT-NHNN, việc cấp tín dụng qua thẻ được thực hiện dưới ít nhất 3 hình thức vay vốn như sau: Vay tiền để thanh toán, vay tiền để chuyển khoản và vay tiền qua việc rút tiền mặt. Chủ thẻ cũng phải sử dụng tiền vay đúng mục đích tương tự như khách hàng vay vốn. Tuy nhiên, lại không có quy định nào về việc chứng minh và kiểm soát việc sử dụng tiền rút qua thẻ tín dụng.

Chủ thẻ được quyền rút tiền mặt trong phạm vi 70 – 100% hạn mức tín dụng đối với thẻ tín dụng, với mức tối đa là 01 tỷ đồng, trường hợp không có tài sản bảo đảm thì tối đa là 500 triệu đồng.

Rủi ro đối với cho vay rút tiền mặt qua thẻ tín dụng khá cao do không được kiểm soát mục đích vay trên thực tế, dẫn đến không có nguồn trả nợ và lãi suất cao, dẫn đến khó trả nợ.

Trường hợp tổ chức tín dụng thỏa thuận cho khách hàng hưởng lãi suất rút tiền thấp thì việc cho vay qua thẻ tín dụng không những gần như đồng nhất mà còn dễ ràng hơn so với cả cho vay kinh doanh và tiêu dùng thông thường.

Với quy định pháp luật hiện hành, không dễ gì phân biệt và xử lý việc “lách luật” cho vay qua thẻ tín dụng thay vì phải cho vay theo quy định chung.

Trương Thanh Đức – Giám đốc Công ty Luật ANVI, Trọng tài viên VIAC.

——————

Thời báo Kinh tế Sài Gòn (Ngân hàng) ngày 08-8-2019:

https://www.thesaigontimes.vn/292458/Vay-%E2%80%9Clach-luat%E2%80%9D!.html